おはようございます。

パグです。

この記事では、せどりの成績の表現についてお伝えします。

副業やせどりについて調べていると、よく月収○○万円や、月利○○万円などの表現を見かけると思います。

その数字が何を指しているのか正しく認識できていない段階で事業に足を踏み入れるのは時期尚早です。

事業を営むうえで正確な利益計算は必須です。

私パグの一部上場企業での財務経理の経験を基に、よく見かける数字の意味を説明していきますので、正しい知識を身に付けていってください。

それでは早速いきましょう↓↓

年商・月商とは

「年商」や「月商」はその期間における売上高を意味します。

売上高は「売上」と同義語で、販売額のことです。

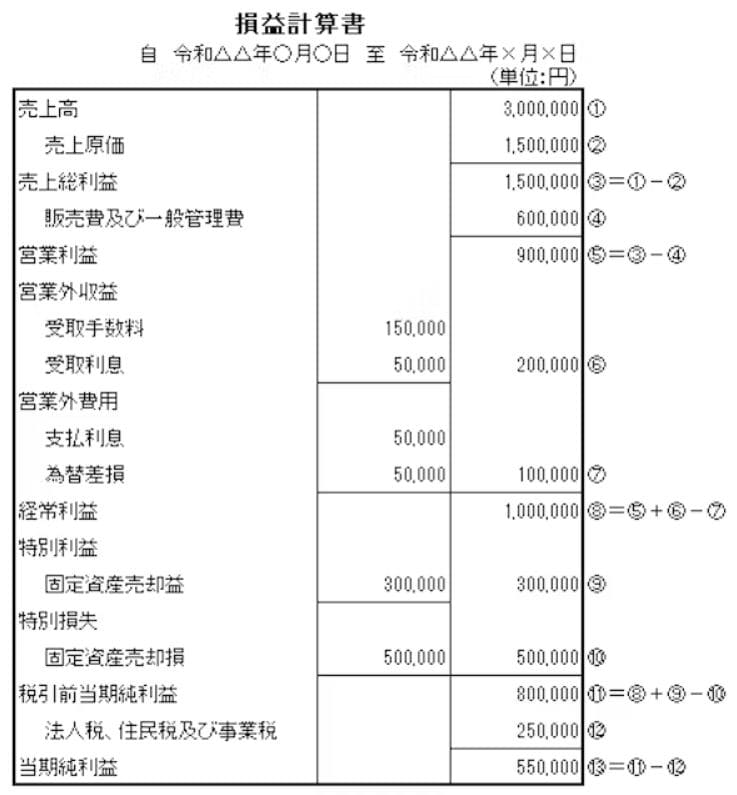

売上高は経営用語でトップラインという呼び方をするのですが、その名の通り会社の経営成績を表す損益計算書の一番上に位置しています。

一番上に位置するということは、仕入額や経費などが何も引かれていない最初の数値ということです。

最も大きい数値なので、見栄えを意識した表現になります。

売上の数値自体が重要視されるケースは以下です。

①事業規模をアピールする場合

・金融機関から融資を引きたい

・株価への影響

・利害関係者への印象

②業界シェアを争うようなビジネスモデルの場合

せどりのような個人事業だったり、拡大しても小~零細企業のレベルでは上記のようなケースは稀です。

つまり、どれだけ稼げているかを表現するのに売上では不明瞭ということです。

年商○億円!月商○千万円!

という表現を見ると「スゴイ!」と思うかもしれませんが、個人事業や副業レベルでは手残りの大小が大事です。

むしろ売上の高さは経費の高さにも繋がり、自己破産の危険性も上昇するということは覚えておいてください。

物販の世界では想定外の事態で販売停止し、入金が止まるということが珍しくありません。

ここまで聞いても大規模な事業にしていきたいという方には、自己資本や本業での収入を基にどの程度の支出なら耐えられるかを把握しておくことを強くおすすめします。

年収・月収とは

「年収」や「月収」と表現する場合、意味合いは人によって異なることが多いです。

「収」という文字からは「収入」や「収益」の意味が汲み取れますが、この2つも概念が異なります。

ややこしい表現ですが一つずつ説明していきます。

売上や入金の場合

売上や入金のことを「年収」や「月収」と表現しているケースは一番質(たち)が悪いです。

年収や月収と聞くと、サラリーマンなら税金や年金・保険料を差し引く前の額面と捉えると思うので、そこから半分以下になったり大きな減少は無いものと考えるはずです。

売上は前述したように何も差し引かれていない段階の数値です。

要するに販売金額の合計です。

売上金額と手元に残る金額は全く違うので、せどりでの売上のことを年収や月収と表現するのは認識が誤っていますし、知っててやっているなら完全にルール違反です。

どれくらい違うかというと、高利益率(40~50%)を謳っている私のせどりスキームでも手元に残るのは売上の40%程度なので、一般的な物販や新品せどりでは5~20%になると思います。

入金とは、販売媒体から各種手数料や配送料などを差し引かれて振り込まれる売上金のことです。

Amazonでは2週間に1回の周期で自動的にから入金されます。

せどりでは仕入代金などの支払いもあるので、入金額がさも手残りかのように表現することは収益性を誤認させる要因になります。

よって入金を年収や月収と表現することも不適切と言えます。

「収」を収入⇒入金額と捉えないようにしてください。

利益の場合

後述する「月利」を表しているケースがあります。

これはニュアンスの違いなだけで悪意は無いことが多いです。

「収」を収益と捉えた場合、各種費用を差し引いた後の概念である「利益」のことを表現していると考えると、認識のズレはさほど大きく生じないと思います。

ただし、「利益」と後述する「手取り」も異なる概念なので、正しい認識は必要になるところではあります。

手取りの場合

最も良心的なのがこのケースです。

事業を営むうえでは基本的に確定申告は必要になるので所得(申告上の利益)によって税金は後々支払うことになるのですが、その税金以外の支出を全て加味して手元に残る金額が「手取り」です。

さすがに税金がいくらになるかまで考慮した表現は滅多に無いので、どれだけ稼いでいるかを最も的確に表せるのが「手取り」になります。

ちなみに私が月収と言うときは基本的に月の手取りのことを意味しています。

「月の手取り」は「月の手取り」と正確に表現するように心掛けていますが、便宜上月収を表現しているときは察していただけると幸いです。笑

手取りについては詳細に後述します。

年利・月利とは

「年利」や「月利」はその期間における利益額を意味します。

年利という表現は投資以外ではあまり見かけないと思うので、ここでは月利に絞ります。

これもたまに売上や収入と誤認している(させようとしている)ケースもありますが、正しく利益を表していると仮定しても、さらに注意すべき論点があります。

問題の一つは、表現されている「利益」がどの段階の利益であるかという点です。

利益の種類

「利益」と一言で言っても、様々な種類(段階)があります。

前記の損益計算書では以下の項目がありました。

①売上総利益(粗利)

②営業利益

③経常利益

④特別利益

⑤税引前当期純利益

⑥当期純利益

個人事業レベルでは③以下は特に意識しなくても大丈夫です。

代わりに下記を覚えておいてください。

①売上総利益(粗利)

①’販売粗利

②営業利益

売上総利益(粗利)

以下「粗利」とします。

粗利=売上 ー 仕入

販売額から仕入額(売上原価)を引いたシンプルな差額です。

仕入が売上にどれだけ貢献しているか、その効率性を表しています。

しかし、ここからまだまだ出ていくお金があるので、これだけでは正確に稼ぎを把握できません。

販売粗利

販売粗利は粗利から販売手数料を差し引いた利益を表した私の造語です。

販売手数料はせどりに取り組むうえで大きく比重を占める費用です。

商品リサーチの際には基本的に販売手数料を考慮した利益額で仕入判断をするので、①粗利より正確に利益率を把握できます。

営業利益

営業利益は粗利から販売手数料含む全ての経費を差し引いた額です。

販売粗利から販売手数料以外の経費を差し引いた額とも言えます。

システム利用料や梱包材、旅費交通費、事務用品費に至るまで、事業に要する費用の全てをここで差し引きます。

営業利益は事業そのものの成績を表している数値になります。

月利など「利益」と見かけたら「粗利」なのか「販売粗利」なのか「営業利益」なのか、どの段階の利益のことを意味しているかを意識してください。

粗利を指している場合、手残りは大きく減少する可能性が高いです。

★利益率の計算方法や目安を知りたい方はコチラ↓↓

【その計算方法あってる?】せどりにおける利益率の計算方法と目安

帳簿上の成績

もう一つの問題が、利益はあくまで帳簿上の成績ということです。

帳簿というのは、取引(仕入や売上など)を記録し、どれだけ利益が出ているかを計算するためのものです。

帳簿付けは紙に書いたりExcelに入力したりしても出来るのですが、本腰を入れてせどりをする場合、大量の取引を行うことになるのでせどりサポートツール(在庫や利益を管理する専用のツール)を入れることになります。

せどりサポートツールでの利益計算では、基本的に売れたタイミングで仕入原価と販売手数料を差し引いて利益が計算されます。

例えば、1月に仕入れた商品が2月に売れると2月の利益として計算されるということです。

1ヶ月や2ヵ月のズレなら大した時間差ではないですが、回転が遅い商品だったり、縦積み(少種商品多量仕入)で売り切りまで時間が掛かる場合は仕入資金の回収が遅れる危険性が高いです。

「利益」が帳簿上の成績であることの問題、それが後述する「手取り」との乖離です。

手取りとは

「手取り」は手元に残る最終的な現金です。(税金は考慮しません)

稼ぐということは手取りをより多く得るということです。

「利益」と「手取り」は異なる概念です。

前述したように、利益は帳簿上(机上)の成績のことである一方、手取りは現金(現実)の結果のことです。

基本的に成績が良ければ結果は良くなります。

ただし、机上と現実のラグから、利益と手取りが同一の数値で反映されることはほぼありません。

前述の帳簿への反映のタイミングのズレだったり、仕入代金支払いのタイミングだったり、売上金入金のタイミングだったり、借入をしている場合は返済や利息の影響だったり、様々な要因が影響し「利益」と「手取り」の乖離を生みます。

耳にしたことのある方も多いと思いますが、上記のような入金と出金の繰り返しのことをキャッシュフロー(お金の流れ)と言います。

支払いがあるとキャッシュフローはマイナス、売上金の入金があるとキャッシュフローはプラスです。

キャッシュフローの合計がプラスになると手取りが創出されるということになります。

月利○○万円!

これが魅力的な数値だとしても、波が大きいせどりではないかという視点を持ってください。

真実であっても単発だったり安定していなければキャッシュフローは期待外れだと思います。

一見利益が出ていてもキャッシュフローが悪いと満足に手取りを得ることは出来ません。

ただし、安定した利益が出ている場合はキャッシュフローを潤滑にすることで手取りを改善することが可能です。

逆に言えば、利益が出ているのに手取りが少ない場合はキャッシュフローに問題があるケースが多いです。

借入が前提だったり、寝かせ(超低回転率)など、キャッシュフローに問題が生じやすいスキームは特に注意が必要です。

★キャッシュフローの改善については下記記事の後半に例を挙げています↓↓

【せどりで失敗しないために】利益とキャッシュフローを学ぼう

初心者のうちは利益額を少々下げてでも回転率を上げるのがおすすめです。

ただし、資金に余裕が出てきたり、順調に売れていて間違いない仕入が出来ていると確信を持てたら利益は安易に落とさないようにしましょう。

まとめ

★年商、月商…売上。稼ぎは判断できない。身の丈に合っていないと危険。

★年収、月収…人によって解釈が異なるケース多し。売上や入金を指していると悪質。手取りを指していたら親切。

★年利、月利…数種の段階がある。営業利益>販売利益>粗利の順に良心的。

★手取り…最終的に手元に残る現金。利益とは乖離がある。

以上、せどりにおける成績の表現についてでした。

副業や独立を志している方は様々な媒体から大量の情報を目にしていると思います。

その中で他の方の実績を見かけた時は、今回説明した視点を持って分析するようにしてみてください。

見せかけの数字に振り回されて失敗する方が一人でも減れば本望です。

★パグのせどりコンサルでは月の手取り30万円以上を稼ぎ続けるノウハウをマンツーマンで丁寧にレクチャーしています。

ビジネスには必須の経理知識も身に付きます。

副業未経験者の方はもちろん、満足な成果が出ていない現役せどらーの方もお気軽にご相談ください。↓↓